„Lege nicht alle Eier in einen Korb“ lautet eine der bekanntesten Investmentregeln. Hinter diesem gut gemeinten Ratschlag verbirgt sich nichts anderes als das Prinzip der Diversifikation, d.h. die Verteilung der Risiken über mehrere Risikoträger. Anleger sollten also ihr Portfoliovermögen nicht auf eine Karte setzen, sondern es auf mehrere Anlageklassen wie Aktien, Anleihen, Währungen oder Immobilien aufteilen. So können Risiken abgemildert und Kursschwankungen eventuell ausgeglichen werden.

Diversifikation reduziert die Risiken

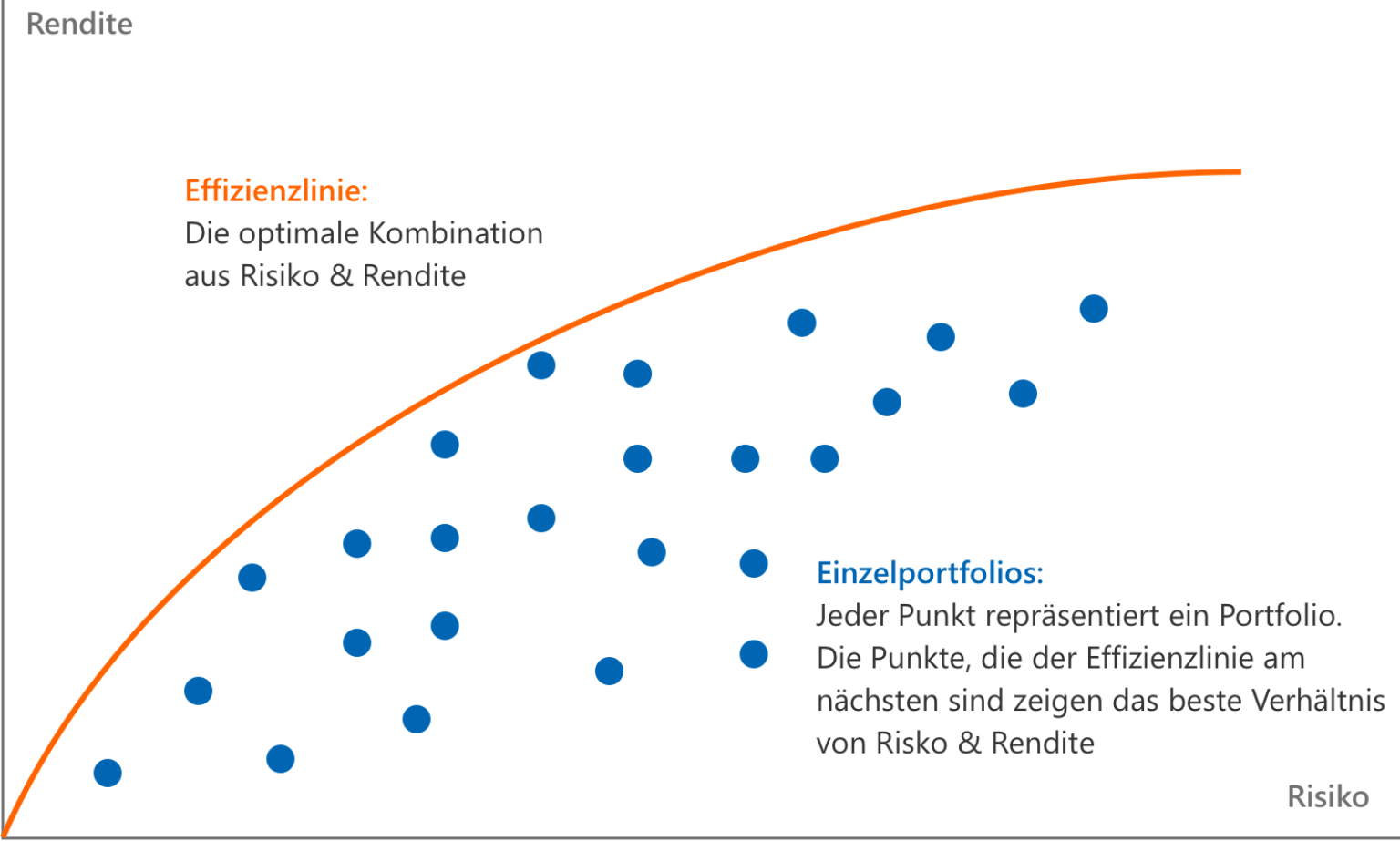

Der Ansatz, Portfolios möglichst diversifiziert zu gestalten, baut auf der modernen Portfoliotheorie des Nobelpreisträgers Harry M. Markowitz aus dem Jahr 1952 auf. Bereits damals hat der US-amerikanische Ökonom nachgewiesen, dass eine breite Streuung im Depot das Risiko senkt, ohne die Rendite zu schmälern.

Für die moderne Portfoliotheorie erhielt Markowitz im Jahr 1990 den Nobelpreis für Wirtschaftswissenschaften. Die darauf basierende Portfoliostrategie gehört heutzutage zu den meistverbreiteten Anlagestrategien und hat sich in der Vergangenheit auch häufig bewährt. Da sich die Preise der verschiedenen Anlageklassen häufig nicht in die gleiche Richtung bewegen - steigen Aktien, fallen Anleihen oder andersherum -, können teilweise die Verluste eines Investments durch die Gewinne einer anderen Anlage abgefedert oder gar aufgehoben werden. Je unabhängiger die Anlageklassen voneinander sind, umso besser. Durch die richtige Zusammenstellung haben Anleger sogar die Chance, dass das Risiko eines Portfolios kleiner ausfällt als die Summe der Risiken der einzelnen Bestandteile.

Portfolio-Theorie nach Harry M. Markowitz

Auf die Korrelation kommt es an

Was sich in der Theorie so leicht anhört, ist in der Praxis deutlich komplexer. Einfach das Vermögen auf mehrere Werte aufteilen reicht in der Regel nicht. Zwar entsteht auf diesem Weg eine breite Streuung, doch es ist durchaus möglich, dass sich die gewählten Papiere tendenziell in die gleiche Richtung bewegen. Anleger sollten daher berücksichtigen, wie sich verschiedene Anlagen zueinander entwickeln - in welcher Korrelation sie zueinander stehen.

Der Begriff Korrelation stammt aus der Statistik. Er misst die lineare Beziehung zwischen zwei Variablen, zwischen denen jedoch nicht zwangsläufig ein kausaler Zusammenhang bestehen muss. Im Finanzbereich zeigt die Korrelation damit lediglich, ob und wie häufig sich unterschiedliche Anlagen in der Vergangenheit in die gleiche Richtung entwickelt haben. Gemessen wird die Korrelation mittels des Korrelationskoeffizienten, der Werte zwischen +1 und -1 aufweisen kann. Bei +1 besteht ein vollständiger linearer Zusammenhang. Ein komplett entgegengesetztes Kursverhalten wird durch einen Korrelationskoeffizienten von -1 zum Ausdruck gebracht. Bei einem Wert von 0 gibt es keinen Zusammenhang. Extremwerte von +1 und -1 sind in der Finanzwelt jedoch sehr selten.

Berechnet werden kann der Korrelationskoeffizient über verschiedene Zeiträume. Kurze Zeiträume wie z.B. 30 oder 60 Tage bieten sich zur Diversifizierung bei kurzfristigen Anlagestrategien an. Mit längerfristigen Zeiträumen, wie einem Jahr, lassen sich wiederum die langfristigen Korrelationen darstellen. Zwar lassen sich daraus keine Rückschlüsse auf künftige Bewegungen ziehen, was auch grundsätzlich für die Betrachtung der verschiedenen Korrelationen gilt.

Eine ausgewogene Diversifikation dank VR-Optify

Das Prinzip der Diversifikation nutzt auch unser Depot-Optimierungstool VR-Optify. Nachdem Sie ein Depot Ihrer Wahl in das Tool eingegeben haben, berechnet VR-Optify im Rahmen des Depotchecks unter anderem die Korrelationen für die in die Analyse einbezogenen Produkte. Zusätzlich kommen weitere finanzmathematische Berechnungsmethoden, die auf empirischen und wissenschaftlichen Erkenntnissen basieren zum Einsatz. Die eingesetzten Rechenoperationen (Algorithmen) prognostizieren Wertenwicklungen. Hierfür greifen sie auf historische Daten zu bestimmten Wertpapieren zurück.

Wer nicht an den ursprünglichen Werten festhalten möchte, kann mittels zusätzlicher Produkte das Depot weiter optimieren. Ziel der Optimierung ist letztendlich, das Risiko zu reduzieren und wenn möglich, die Rendite zu erhöhen. Dazu werden Vorschläge zur Kombination von bestehenden und neuen Wertpapieren gegeben.

Das sollten Sie beachten: Sowohl die Chancen-Risiko-Indikatoren der einzelnen Produkte als auch die ermittelten Optimierungsergebnisse sind keine Anlageberatung oder sonstige Empfehlung zum Erwerb/Verkauf der entsprechenden Wertpapiere. Die Ergebnisse stellen Wahrscheinlichkeitswerte dar, die keine sicheren Rückschlüsse auf die tatsächliche zukünftige Entwicklung zulassen. So ist es möglich, dass bestimmte Produkte in Zukunft höheren Wertschwankungen unterliegen als aufgrund der ermittelten Wahrscheinlichkeitswerte angenommen. In die Berechnungen fließen weder das produktspezifische noch das emittentenbezogene Verlustrisiko eines Produkts ein. Somit ist in allen Risikokorridoren je nach Produktstruktur auch ein Totalverlust möglich. Das emittentenbezogene Verlustrisiko realisiert sich, wenn der Emittent eines Produkts nicht in der Lage ist, etwaige Auszahlungen vorzunehmen. Die Berechnungsergebnisse können eine Prüfung, ob sich die Ergebnisse für einen Nutzer in der jeweils aktuellen, individuellen Situation eignen, nicht ersetzen.

Eine Investitionsentscheidung bezüglich irgendwelcher Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgesprächs erfolgen und keinesfalls auf der Grundlage der Berechnungsergebnisse.

Probieren Sie das Tool am besten gleich einmal aus:

> VR-Optify

Eine ausführliche Erläuterung der genannten Fachbegriffe finden Sie in unserem Glossar.

Bleiben Sie auf dem Laufenden

Abonnieren Sie unseren Newsletter

Jede Woche gibt es die dzbank-wertpapiere-Newsletter für angemeldete Nutzer per E-Mail direkt auf Ihren Bildschirm: das Neueste zum Marktgeschehen an den internationalen Börsenplätzen mit Markt- und DAX-Analysen, einem speziellen Strategieteil und der Knowhow-Rubrik Börsenwissen.